Wer sich den Traum vom Eigenheim erfüllen möchte, nutzt oft seine Ersparnisse oder seine private und berufliche Vorsorge. Die Gefahr: Nach der Pensionierung sind die flüssigen Mittel plötzlich kleiner als gedacht und reichen gerade so für die alltäglichen Ausgaben. Ist also der Traum vom dritten Lebensabschnitt in der eigenen Immobilie ausgeträumt?

Inhaltsverzeichnis

Herr und Frau Schweizer setzen für die Erfüllung ihres Wohntraums gerne einen Grossteil ihrer Ersparnisse als Eigenmittel ein. Zudem tätigen viele einen Vorbezug aus der Pensionskasse und der privaten Vorsorge. Das zusätzlich benötigte Geld leiht einem die Bank in Form einer Hypothek. Um diese Schuld zu begleichen, greifen Wohneigentümerinnen und -eigentümer ebenfalls auf das Ersparte zu. Dies hat weitreichende Auswirkungen.

Denn: Fast das gesamte Vermögen steckt in der eigenen Immobilie fest und ist nach der Pensionierung nicht mehr als flüssige Mittel verfügbar. Viele Bald-Pensionäre mit Eigenheim stellen sich daher die Frage, ob sie sich ihr Haus oder ihre Wohnung nach der Pensionierung noch leisten können. Die Rente reicht ihnen zwar für die täglichen Ausgaben aus, doch bleibt für die Finanzierung einer langersehnten Reise, grösserer Investitionen oder Renovationen nichts mehr übrig.

Ist der Verkauf der Immobilie die einzige Lösung?

Während des dritten Lebensabschnittes ist das Eigenheim von besonderer emotionaler Bedeutung. Das Wohnen in der eigenen Immobilie verleiht Sicherheit und Vertrautheit in einer Zeit, in der sich so einiges im Leben verändert. Für viele pensionierte Wohneigentümerinnen und -eigentümer kommt daher ein Verkauf des eigenen Hauses oder der eigenen Wohnung nicht in Frage.

Eine konventionelle Aufstockung der Hypothek ist aufgrund des geringen Renteneinkommens meistens nicht möglich. Grund: Die finanzielle Tragbarkeit ist zu gering. Die Sicherheit für die Bank ist somit nicht gegeben.

Die Immobilienrente, oft auch Umkehrhypothek genannt, ist die Alternative zum Verkauf

Eine Lösung aus diesem Dilemma ist die sogenannte Umkehrhypothek, auch bekannt als Immobilienrente. Hierbei beleiht man sein Haus oder seine Wohnung und stockt so die Hypothek auf. So wird das in der Immobilie gebundene Vermögen frei und steht der Eigentümerin oder dem Eigentümer zur freien Verfügung – zum Beispiel als Zustupf zur Rente, um sich seine finanzielle Situation aufzubessern, oder um sich Wünsche zu erfüllen.

Diese Vorteile bietet die Immobilienrente

- Rente erhöhen und gewohnten Lebensstandard bewahren

- Längerfristige Tragbarkeit des Eigenheims sichern

- Vermögen verfügbar machen, das in der eigenen Immobilie gebunden ist

- Finanzielle Flexibilität bei unvorhergesehen Kosten erhöhen

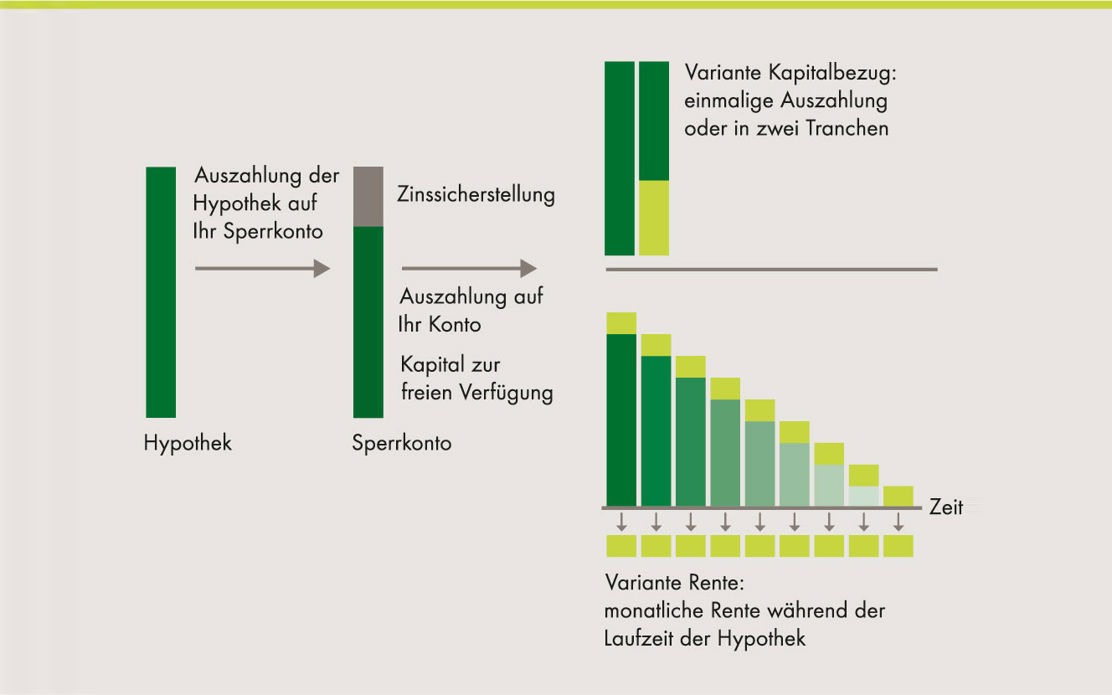

So funktioniert die Immobilienrente / Umkehrhypothek

Die Bank vereinbart mit Ihnen einen fixen Zinssatz und eine feste Laufzeit. Diese kann fünf bis maximal 15 Jahre betragen. Die Zinsen für die vereinbarte Laufzeit sind vom Auszahlungsbetrag bereits abgezogen.

Als Sicherheit für den Umkehrhypothek-Anbietenden dient die Liegenschaft. Wie bei einer konventionellen Hypothek lastet auf dem Eigenheim ein Schuldbrief. Dadurch mindert sich der Nachlass im Todesfall.

Folgende Voraussetzungen müssen für die Immobilienrente Schweiz erfüllt sein

- Die Antragstellerin oder der Antragsteller muss mindestens 60 Jahre alt sein

- Die Hypothek auf der Immobilie ist bereits ganz oder zu einem grossen Teil abbezahlt

- Die Immobilie muss in einem guten Zustand sein

- Es handelt sich um ein selbst genutztes Wohneigentum

Rechenbeispiel: So berechnet sich die Höhe der Umkehrhypothek

Annahme: Festhypothek mit *Zinssatz 2,5 % bei einer Laufzeit von 10 Jahren

| Gewünschte Hypothek | ./. | Zinskosten für die ganze Laufzeit | = | ausbezahlter Hypothekenbetrag |

|---|---|---|---|---|

| CHF 500'000 | ./. | 0.025 x CHF 500'000 x 10 | = | CHF 375’000 |

*Der Zins dient als Beispiel. Der Zinssatz orientiert sich an den aktuellen Marktzinsen sowie dem finanziellen Spielraum des Antragstellers.

Die Immobilienrente kann auf zwei Arten bezogen werden

- Kapital: Die Bank zahlt den Hypothekarbetrag in einer oder zwei Tranchen aus

- Monatliche Rente: Der Hypothekarbetrag wird während der definierten Laufzeit als monatliche Rente ausbezahlt

Die passende Auszahlungsvariante ist abhängig vom jeweiligen Verwendungszweck. Beim Umkehrhypothek Rechenbeispiel oben beträgt die Rentenaufbesserung 3’125 Franken pro Monat während der Laufzeit von 10 Jahren. Wichtig: Die monatliche Auszahlung muss nicht als steuerbares Einkommen ausgewiesen werden.

Was geschieht nach Ablauf der Immobilienrente?

Ist die definierte Laufzeit zu Ende, prüft die Bank eine mögliche Verlängerung der Immobilien-Rente. Sollte dies nicht möglich sein oder will die Kundin oder der Kunde keine Weiterführung anstreben, gilt es nun die Schuld gegenüber der Bank zu begleichen. Diese Amortisation kann in monatlichen Raten oder aus einem Verkaufserlös der Immobilie getätigt werden.

Die Immo-Rente der Thurgauer Kantonalbank läuft grundsätzlich über den Tod hinaus: Sollte die Hypothekarnehmerin oder der Hypothekarnehmer während der Laufzeit versterben, können die Erben die Hypothek übernehmen. Möchten sie die Liegenschaft verkaufen, können sie die Immobilien-Rente unter Berücksichtigung der üblichen Vorfälligkeitsentschädigung auch auflösen. Mehr Informationen bieten die Beratungsgespräche mit den Spezialistinnen und Spezialisten der Thurgauer Kantonalbank.

Cédric Fehlmann, Senior Produktmanager, stand dem Redaktionsteam bei diesem Artikel mit seiner Fachexpertise unterstützend zur Seite. Cédric ist schon seit 20 Jahren bei der Thurgauer Kantonalbank, hat einen Bachelor of Science in Betriebsökonomie mit Vertiefung in Bank- und Finanzwesen und ist für die Weiterentwicklung und Pflege des Produktportfolios im Bereich Finanzieren zuständig. Auch verantwortet er die end-to-end Prozesse, führt Markt- und Mitbewerberbeobachtungen durch und arbeitet in zahlreichen Projekten mit. In seiner Freizeit verbringt er gerne Zeit mit seiner Frau und seinen zwei Kindern und powert sich beim Eishockey aus.