Teilzeit – beliebtes Arbeitszeitmodell

Kinderbetreuung, Work-Life-Balance, Weiterbildung oder Hobbies – die Gründe für Teilzeitarbeit sind unterschiedlich. Eine Reduktion des Arbeitspensums bringt zwar mehr Freiheit und Freizeit, schmälert aber die Altersvorsorge und kann drastische Abstriche beim Lebensstandard im Alter zur Folge haben.

Durch einen tieferen Lohn lassen sich ausserdem finanzielle Investitionen in die Zukunft eher weniger realisieren, denn das Einkommen deckt hauptsächlich die täglichen Ausgaben im Hier und Jetzt. Wir zeigen Ihnen, welche Auswirkungen das beliebte Modell auf Ihre Finanzen und besonders auf Ihre Altersvorsorge hat.

Wussten Sie, dass...

- über die Hälfte der Frauen mit Kindern ihren aktuellen Lebensunterhalt nicht alleine bestreiten könnten?

- 6 von 10 Frauen Teilzeit arbeiten und dadurch weniger Mittel in der beruflichen und privaten Vorsorge haben?

- jede 9. Frau nach der Pensionierung Ergänzungsleistungen benötigt?

- Frauen durchschnittlich 20'000 Franken weniger Rente pro Jahr erhalten?

- die Renten von Frauen im Durchschnitt um 37 Prozent tiefer sind (Gender Pension Gap)?

Auswirkung Teilzeitarbeit auf die Altersvorsorge

Weniger Lohn durch reduziertes Arbeitspensum bedeutet immer auch weniger Einzahlungen in die AHV und tiefere Beiträge in die Pensionskasse. Das wiederum führt zu tieferen Altersleistungen in der 1. und 2. Säule und schmälert auch die Risikoabsicherung bei Krankheit und Unfall.

In der Regel führt eine Reduktion des Arbeitspensums zu geringeren AHV-Leistungen. Dies tritt ein, wenn das während der gesamten Erwerbstätigkeit erzielte Durchschnittseinkommen unter die Grenze von 90 720 Franken im Jahr sinkt (Stand 2025).

So erkennen Sie AHV-Beitragslücken

Für die maximalen Leistungen aus der AHV in der Pension braucht es neben den lückenlosen Einzahlungen auch:

- ein durchschnittliches Jahreseinkommen von 90 720 Franken

- 43 Beitragsjahre für Frauen in der Übergangsphase für eine lückenlose Beitragsdauer und 44 Beitragsjahre für Männer (Änderung ab Einführung «Reform AHV 21»: Rentenalter 65 Jahre auch für Frauen).

Bestellen Sie bei der Ausgleichskasse Ihren persönlichen AHV-Kontoauszug. Auf dem individuellen Kontoauszug der AHV sind die Einkommen und allfällige Beitragslücken ausgewiesen. Falls Sie eine Beitragslücke feststellen, können Sie diese innerhalb von fünf Jahren nach dem Entstehen ausgleichen.

Bei der Pensionskasse spart jeder und jede für sich. Wenn Sie weniger arbeiten, wirkt sich das in der Regel direkt auf Ihre zukünftigen Rentenansprüche aus. Grund dafür ist der Koordinationsabzug. Im Beispiel gehen wir von der gesetzlichen Regelung mit Koordinationsauszug aus. Es gibt aber auch Pensionskassen, die Lösung ohne Koordinationsabzug anbieten.

Der Koordinationsabzug:

- stellt sicher, dass in der Pensionskasse nur jener Teil des Lohnes versichert ist, der nicht bereits durch die AHV-versichert ist

- wird vom Bundesrat festgelegt und vom Jahreslohn abgezogen

- ist unabhängig vom Arbeitspensum und beträgt immer gleich viel – aktuell 7/8 der maximalen AHV-Rente

Achtung bei Teilzeitarbeit

Wenn Sie Teilzeit arbeiten, sind Sie stärker vom Koordinationsabzug betroffen, da unabhängig vom Arbeitspensum immer der gleiche Betrag vom Jahreslohn abgezogen wird. Bei einem Einkommen unter den genannten 90 720 Franken hat der Koordinationsabzug daher einen stärkeren Einfluss auf den versicherten Jahreslohn.

Beispiel mit fiktiven Lohndaten:

| Jahreslohn | CHF | 86'000.- |

|---|---|---|

| ./. Koordinationsabzug | CHF | 26'460.- |

| versicherter Jahreslohn | CHF | 59'540.- |

Wie kann ich meinen Lebensstandard nach der Pensionierung halten?

In der Pension erhalten Frauen im Schnitt ca. ein Drittel weniger Rente pro Jahr und sind unter anderem häufiger von Altersarmut betroffen. Dies ist auf Erwerbslücken, Teilzeitarbeit und schlechter bezahlte Berufe zurückzuführen. Die Eigenverantwortung wird bei der Vorsorge grossgeschrieben, denn nur wer auch selbst fürs Alter spart, kann seinen Lebensstandard nach der Pensionierung halten. Frühe Information hilft Vorsorgelücken zu erkennen und Altersarmut zu vermeiden.

Was ist eine Vorsorgelücke und wie entsteht sie?

Eine Vorsorgelücke beschreibt die Differenz zwischen den ausbezahlten Altersleistungen aus der 1. und 2. Säule und dem tatsächlich für den Lebensunterhalt benötigten Bedarf.

Eine Faustregel besagt: Um den Lebensstandard nach der Pensionierung halten zu können, sollte die ausbezahlte Altersrente rund 80 bis 90 Prozent des letzten Einkommens ausmachen. Sind die Altersleistungen aus der AHV und der Pensionskasse kleiner, kann eine sogenannte «Vorsorgelücke» entstehen.

Was die Ursachen von Vorsorgelücken sind und wie eine Vorsorgelücke erkannt, berechnet und geschlossen werden kann, haben wir Ihnen in einem Blogartikel zusammengefasst.

Und so kann eine Vorsorgelücke entstehen:

Wer in einem Teilzeitpensum arbeitet, zahlt weniger in die Pensionskasse ein und hat somit weniger Kapital bzw. Rente im Alter. Auch die AHV-Rente fällt in diesem Fall tiefer aus, als bei Vollzeitarbeit. Bei vielen Teilzeiterwerbenden besteht die Gefahr, dass sie sich nicht um die private Vorsorge kümmern und im dritten Lebensabschnitt dadurch finanzielle Schwierigkeiten haben.

Wer beispielsweise wegen Kinderbetreuung, einem Studium, einer längeren Reise, einem privaten oder beruflichen Auslandsaufenthalt die minimalen Beitragszahlungen nicht regelmässig leistet, handelt sich eine Vorsorgelücke ein.

Je höher der Lohn, desto kleiner ist im Verhältnis die Rente aus der AHV und der Pensionskasse. Denn Vorsorgelücken entstehen auch, wenn Sie Ihren Lohn nicht vollständig versichern lassen. Bei der AHV und in der beruflichen Vorsorge ist der Lohn gemäss dem Gesetz nur bis zur Obergrenze von 90 720 Franken obligatorisch versichert. Sie können sich in der beruflichen Vorsorge über den obligatorischen Bereich hinaus versichern.

Die während der Ehe einbezahlten Vorsorgebeiträge (AHV, Pensionskasse und 3. Säule) werden grundsätzlich gleichmässig auf beide Partner aufgeteilt.

Mit diesem Prozentsatz wird die Altersrente von der Pensionskasse aufgrund des Pensionskassen-Guthabens berechnet – sinkt er, was zunehmend passiert, wird weniger Rente ausbezahlt.

Wie vermeide ich eine Vorsorgelücke?

Um die Einkommenseinbusse, die beispielsweise durch Teilzeitarbeit entsteht, im Alter auszugleichen, können Sie eigenverantwortlich vorsorgen. Entweder mit der Säule 3a, durch Pensionskasseneinkäufe oder mit Investitionen in Anlageprodukte.

Möglichkeiten zur Vermeidung einer Vorsorgelücke

Die dritte Säule dient dazu, Ihren Lebensstandard nach der Pensionierung sicherzustellen. Um den Zinseszins-Effekt zu nutzen, sollten Sie frühzeitig und regelmässig in die private Vorsorge einzahlen. Diese Beiträge sind von den Steuern abziehbar. Unselbständige, die einer Pensionskasse angeschlossen sind, können jährlich maximal CHF 7'258 (Stand 2025) in die Säule 3a einzahlen. Es ist nicht zwingend, den maximalen Vorsorgebeitrag einzuzahlen. Auch kleinere, regelmässige Beiträge machen langfristig einen grossen Unterschied.

Wertpapiersparen mit der Säule 3a

Der Zinseszins-Effekt zeigt bei tiefen Zinsen nur wenig Wirkung. Aus diesem Grund empfiehlt es sich, das Ersparte unter Berücksichtigung des Anlagehorizonts in Wertschriften anzulegen. So lässt sich eine höhere Rendite erwirtschaften. Beim Wertpapiersparen mit der Säule 3a kann bereits mit kleinen Beträgen Grosses bewirkt werden.

Die Lücke in der Pensionskasse kann bei Teilzeitarbeitenden durch freiwillige Einkäufe nur teilweise kompensiert werden. Den die Höhe der möglichen Einkäufe ist durch das tiefere Erwerbseinkommen beschränkt. Die Einkäufe in die Pensionskasse lohnen sich aus Rendite-Überlegungen am stärksten in den letzten 5 bis 10 Jahren vor der Pensionierung. Vorher ist es meistens sinnvoller, die Vorsorgelücke mit einer privaten Vorsorgelösung im Rahmen der Säule 3a oder 3b zu schliessen.

Alles, was privat zum Zweck der Altersvorsorge angespart wird und nicht unter die Säule 3a fällt, wird als Säule 3b bezeichnet. Für den Aufbau der privaten Altersvorsorge lohnt sich ganz besonders die Investition in Wertschriften, weil die Rendite beim langfristigen Vermögensaufbau mithilft. Mit dem TKB Zielsparplan können Sie kostengünstig in eine von der TKB verwaltete Anlagelösung investieren. Zahlen Sie in den Zielsparplan ein – monatlich, halbjährlich oder jährlich. Sie bestimmen, wann und wie viel.

TKB Vorsorgetipps für Teilzeitarbeitende

Tipps für Arbeitnehmende im Teilzeitpensum

- Reduzieren Sie das Arbeitspensum nicht unter 60 Prozent.

- Planen Sie monatlich einen festen Betrag für die Altersvorsorge ein.

- Bestellen Sie einen AHV-Kontoauszug – sollte dieser Lücken aufweisen, können Sie diese bis zu fünf Jahre rückwirkend schliessen.

- Prüfen Sie auf Ihrem Pensionskassenausweis das Einkaufspotenzial in die Pensionskasse.

- Zahlen Sie regelmässig in die 3. Säule ein.

- Machen Sie mehr aus Ihrem Vorsorgegeld zum Beispiel mit Wertpapiersparen 3a.

- Bauen Sie zusätzliches Vorsorgekapital mit dem TKB Zielsparplan auf.

- Lassen Sie sich hinsichtlich Ihrer Vorsorge beraten.

Spezielle Tipps für unverheiratete Paare

- Schliessen Sie einen Konkubinatsvertrag ab. Wir unterstützen Sie gerne dabei.

- Melden Sie der Pensionskasse, dass Sie in einer festen Partnerschaft leben.

- Klären Sie die Risiken Invalidität und Tod aufgrund von Krankheit oder Unfall.

- Überprüfen Sie, ob Ihre Familie oder Ihr/e Partner/in im Todesfall ausreichend abgesichert ist.

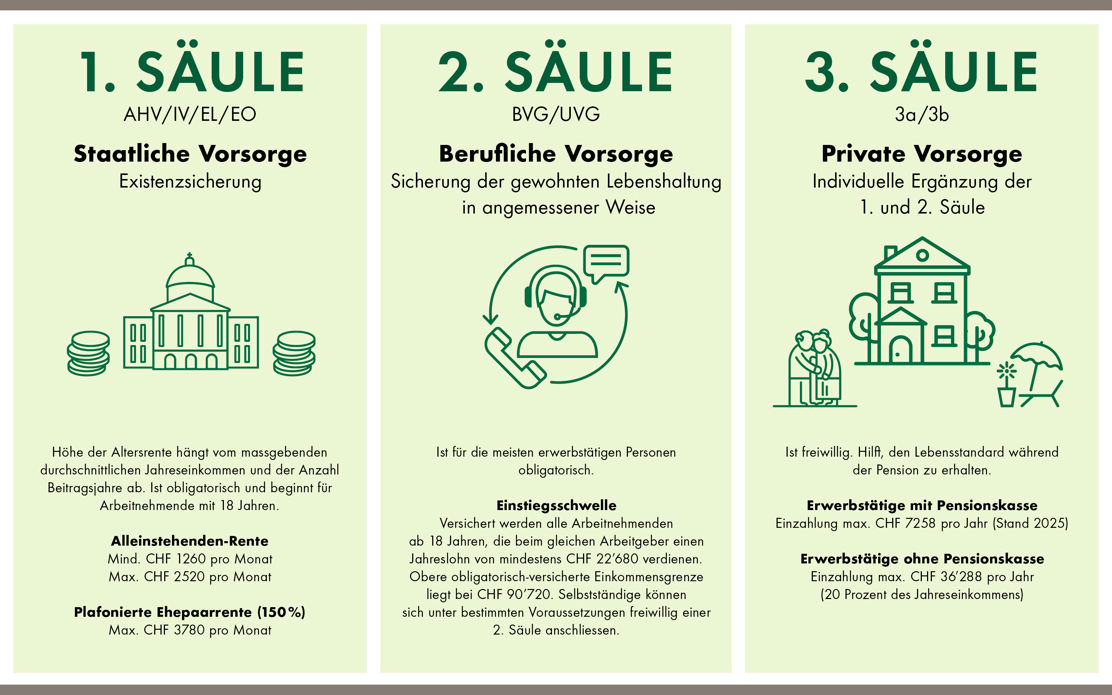

Das Schweizer Vorsorgesystem

Die frühzeitige Investition in die Altersvorsorge lohnt sich – besonders für Teilzeitarbeitende, die mit grösseren Vorsorgelücken rechnen müssen. Was hat es aber mit den Säulen unseres Vorsorgesystems auf sich und welche Aufgabe übernehmen sie? Das erklären wir Ihnen gerne in unserer Infografik:

3-Säulen Prinzip im Schweizer Vorsorgesystem

Sie ist obligatorisch und dient der finanziellen Sicherung des Existenzbedarfs im Alter, schützt im Falle einer Invalidität und sichert die Hinterbliebenen im Todesfall mit dem Existenzminimum ab.

Sie umfasst folgende Versicherungen:

- AHV (Alters- und Hinterlassenenversicherung)

- IV (Invalidenversicherung)

- EL (Ergänzungsleistungen)

- ALV (Arbeitslosenversicherung)

- EO (Erwerbsersatzordnung / Mutterschaftsentschädigung MSE / Entschädigung des anderen Elternteils è Vater oder Mutter EAE / Betreuungsentschädigung BUE / Adoptionsentschädigung AdopE)

Die Arbeitnehmerbeiträge werden direkt vom Bruttolohn abgezogen.

Ab wann werden denn die AHV-Beiträge abgezogen?

Beitragspflichtig sind Arbeitnehmende ab dem 1. Januar nach dem 17. Altersjahr und Nichterwerbstätige ab dem 1. Januar nach Vollendung des 20. Altersjahres.

Spezielle Regelung für nichterwerbstätige Ehegatten

Wenn ein Ehegatte erwerbstätig ist und mindestens 1060 Franken pro Jahr (doppelter Mindestbetrag, Stand 2025) entrichtet, gilt die Beitragspflicht für beide als erfüllt. So werden Beitragslücken verhindert, welche bei der AHV- oder IV-Rente zu Kürzungen führen würden.

nach BVG

Das Obligatorium der beruflichen Vorsorge gilt grundsätzlich für alle Personen, die als Arbeitnehmende in der AHV beitragspflichtig sind.

Die Eintrittsschwelle liegt bei einem jährlichen Mindestlohn von 22 680 Franken. Der maximal versicherte BVG-Lohn beträgt 90 720 Franken. Bis Alter 24 sind nur die Risiken Tod und Invalidität abgesichert, der Sparprozess beginnt ab dem 25. Altersjahr. Zu beachten ist, dass viele Arbeitgeber ihre Mitarbeiter umfassender/besser versichern (sog. Überobligatorium).

Wer ist nicht obligatorisch versichert?

In der 2. Säule nicht obligatorisch versichert sind Personen, die gegenüber der AHV nicht beitragspflichtig sind, also nicht erwerbstätig sind, Arbeitnehmende mit einem befristeten Arbeitsvertrag bis drei Monate, Arbeitnehmende die nebenberuflich tätig sind und im Haupterwerb bereits BVG-versichert sind, im Sinne der IV zu mind. 70 Prozent invalid sind, mitarbeitende Familienangehörige in landwirtschaftlichen Betrieben tätig sind und Selbständigerwerbende.

nach UVG

In der Unfallversicherung nach UVG sind alle in der Schweiz beschäftigten Arbeitnehmenden gegen die finanziellen Folgen von Unfällen bzw. Berufskrankheiten versichert. Ab 8 Stunden wöchentlicher Arbeitszeit sind die Arbeitnehmenden auch in der Freizeit gegen Berufs- und Nichtberufsunfälle versichert. Arbeitnehmende mit weniger als 8 Stunden Arbeitszeit pro Woche sind nur gegen Berufsunfälle, Berufskrankheiten und auf dem Arbeitsweg versichert, nicht aber in der Freizeit. Arbeitslose sind bei der SUVA automatisch gegen Nichtbetriebsunfall (NBU) versichert, wenn sie die Voraussetzungen für den Bezug von Arbeitslosenentschädigung erfüllen.

Mit dieser freiwilligen Selbstvorsorge kann die eigene Vorsorgesituation proaktiv verbessert werden. Zur Deckung von Vorsorgelücken aus der 1. und 2. Säule eignen sich die Vorsorgelösungen Säule 3a und 3b.

Die Säule 3a ist die gebundene Vorsorge für AHV-beitragspflichtige Erwerbstätige. Das Sparguthaben dient der Altersvorsorge und kann nur in gewissen Ausnahmefällen wie z.B. beim Kauf eines Eigenheims oder der Aufnahme einer selbständigen Erwerbstätigkeit vorbezogen werden. Der Bund und die Kantone fördern die private Vorsorge indem die einbezahlten Beiträge vom steuerbaren Einkommen abzugsfähig sind.

Die Säule 3b ist die freie Vorsorge ohne Einschränkung. Dazu zählen alle freiwillig angesparten Vermögenswerte.

Standortbestimmung – wo stehen Sie mit Ihrer Vorsorge?

Die Renten der AHV (1. Säule) und der Pensionskasse (2. Säule) reichen oft nicht aus, um den gewohnten Lebensstandard nach der Pension weiterzuführen. Doch wie sieht Ihre Ausgangslage aus? Wo stehen Sie mit Ihrer Vorsorge heute? Investieren Sie hierfür 60 Minuten Zeit und nutzen Sie unser Angebot einer kostenlosen und unverbindlichen Standortbestimmung «Altersvorsorge». Sie zeigt noch viel mehr auf.

Kontaktieren Sie uns für eine erste kostenlose Auskunft zum Thema Vorsorge.

Wir sind am Dienstag von 13.30 bis 17.00 und Donnerstag von 8.00 bis 12.00 Uhr für Sie erreichbar.